Ngành Bảo hiểm đối mặt thách thức kép, lần đầu tăng trưởng âm

Năm 2023, ngành Bảo hiểm Việt Nam chịu tác động kép từ cả yếu tố khách quan lẫn nội tại. Thách thức lớn nhất là kênh bán hàng chủ lực Bancassurance gặp phải nhiều tin tiêu cực, ảnh hưởng đến niềm tin của khách hàng và đối tác. Một thách thức lớn khác là biến động kinh tế toàn cầu và sự bất ổn tài chính làm tăng rủi ro cho các doanh nghiệp bảo hiểm.

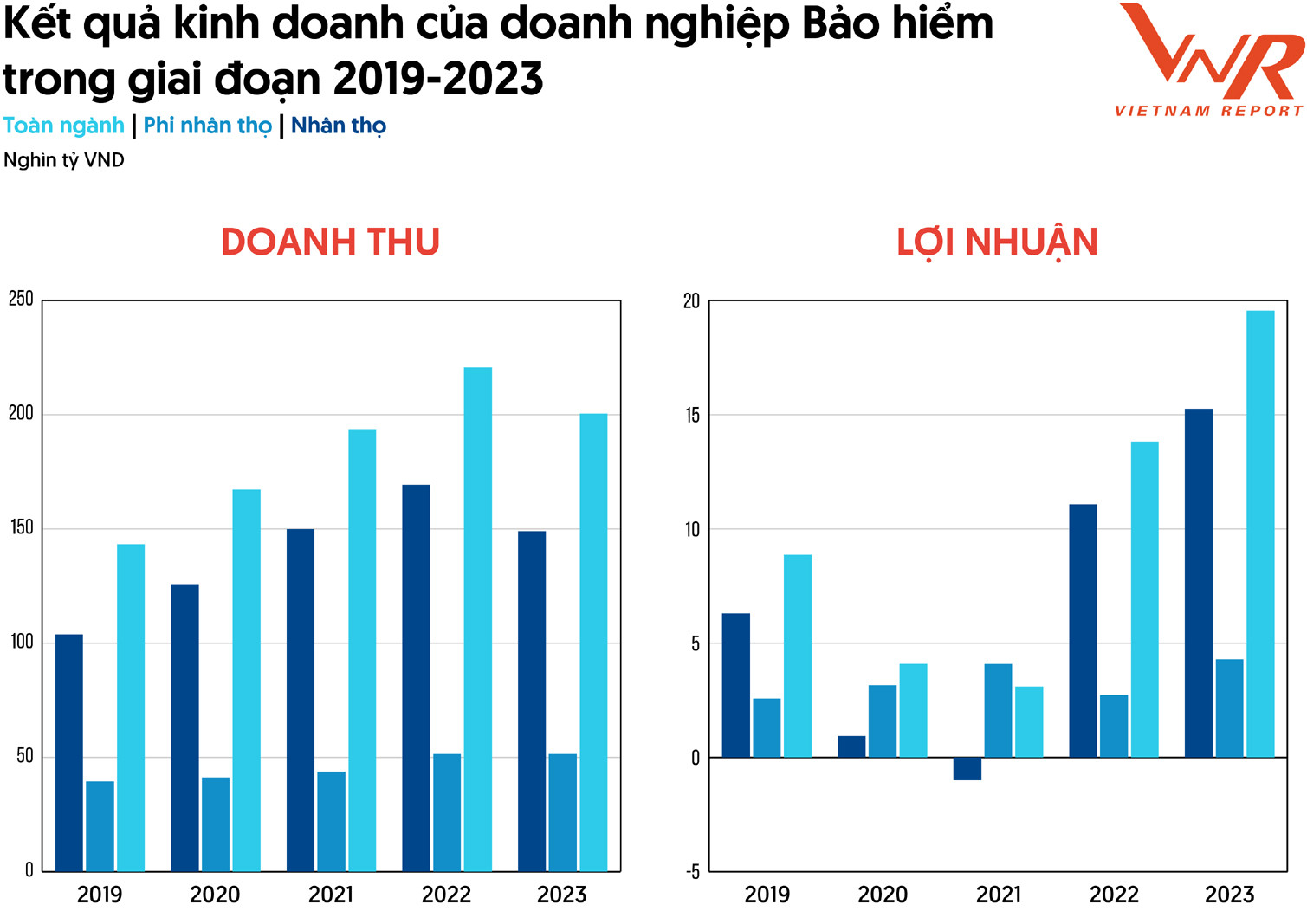

Theo Cục Quản lý, giám sát bảo hiểm, doanh thu phí toàn thị trường bảo hiểm giảm 8,3% so với năm trước. Doanh thu phí bảo hiểm lĩnh vực nhân thọ ghi nhận sự sụt giảm đáng kể lên tới 12,5%; lĩnh vực phi nhân thọ chịu ảnh hưởng nặng nề từ thị trường bảo hiểm nhân thọ (BHNT) nên ghi nhận mức tăng trưởng khiêm tốn 2,4%. Đây là lần đầu tiên trong 20 năm lịch sử phát triển, ngành BHNT ghi nhận tăng trưởng âm.

Theo Vietnam Report tổng hợp, so với năm 2022, doanh thu cung cấp dịch vụ bảo hiểm của các doanh nghiệp BHNT giảm 20,3 nghìn tỷ đồng; số lượng hợp đồng khai thác mới giảm 43,8% và tổng doanh thu phí bảo hiểm khai thác mới toàn thị trường giảm 44,5% so với cùng kỳ. Tỷ lệ hủy hợp đồng BHNT trung bình ở Việt Nam sau năm thứ nhất khá cao, ước tính 20 - 30%. Đối với bảo hiểm phi nhân thọ (BHPNT), doanh thu cung cấp dịch vụ bảo hiểm vẫn duy trì tương đương năm 2022 (51,5 nghìn tỷ đồng), lợi nhuận sau thuế tăng trưởng mạnh ở mức 59,3%.

Tuy còn nhiều khó khăn nhưng ngành Bảo hiểm đã có những bước tiến đáng kể. Nhiều doanh nghiệp bảo hiểm vẫn ghi nhận lợi nhuận, bất chấp sự suy giảm doanh thu từ phí bảo hiểm khai thác mới.

Kỳ vọng vực dậy thị trường bảo hiểm

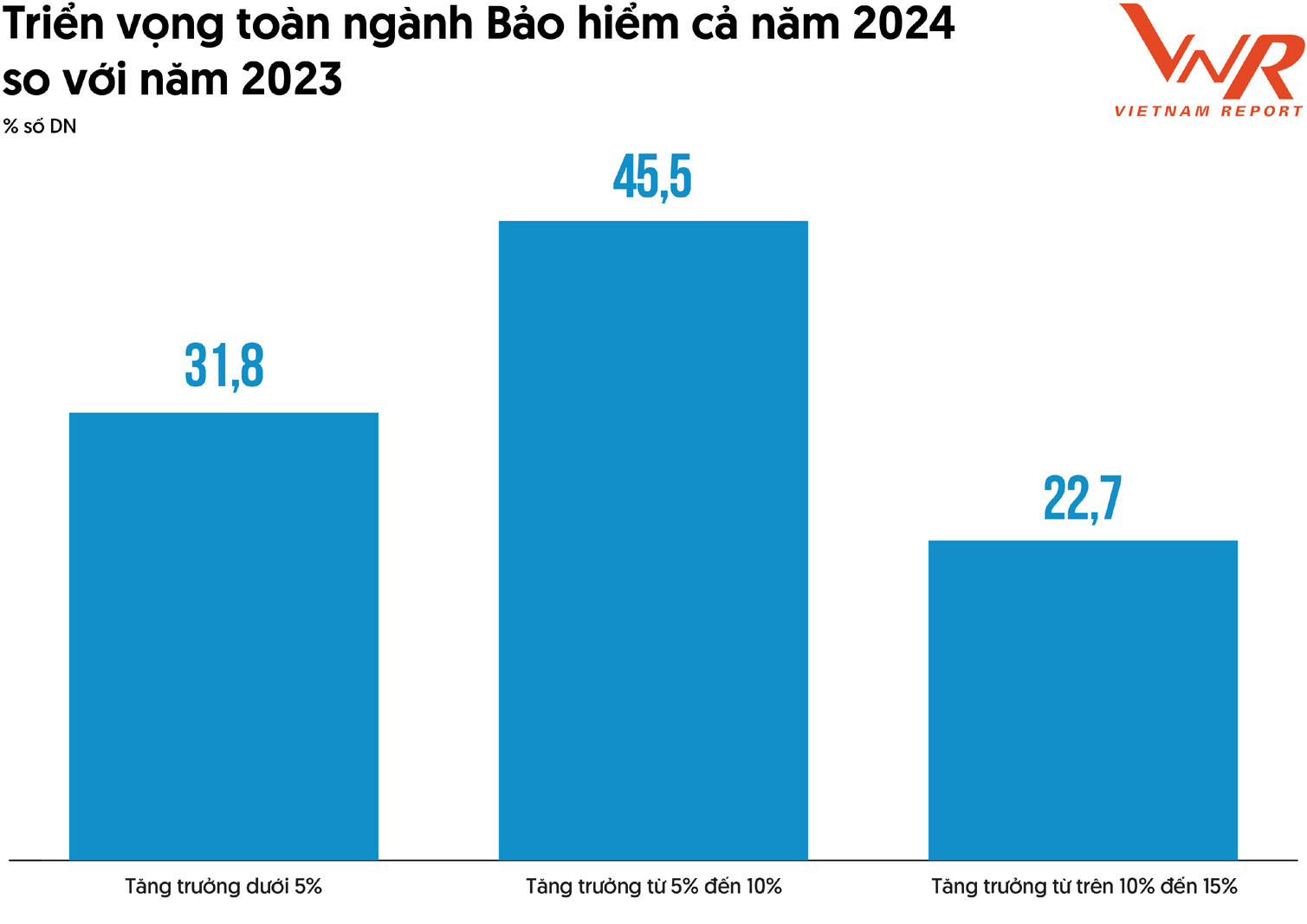

Năm 2024, kinh tế Việt Nam được đánh giá có tín hiệu phục hồi khả quan, tạo điều kiện cho môi trường kinh doanh thuận lợi. Theo kết quả khảo sát mới đây của Vietnam Report, có đến 45,5% doanh nghiệp kỳ vọng ngành Bảo hiểm sẽ tăng trưởng từ 5 - 10% trong năm nay.

Theo Cục Quản lý, giám sát bảo hiểm, ngành Bảo hiểm Việt Nam đang hướng tới một năm đầy triển vọng với những mục tiêu tài chính đáng chú ý. Cụ thể, tổng tài sản của ngành ước tính đạt 1.004.421 tỷ đồng, phản ánh mức tăng trưởng ấn tượng 9,97% so với năm 2023. Dự kiến năm 2024, ngành Bảo hiểm đóng góp tích cực cho nền kinh tế thông qua số vốn đầu tư ước đạt 850.264 tỷ đồng, tăng 11,51% so với năm trước. Tổng doanh thu phí bảo hiểm dự kiến đạt 243.472 tỷ đồng, trong đó BHPNT ước đạt 79.687 tỷ đồng (+12%) và BHNT ước đạt 163.785 tỷ đồng (+5%).

Nền kinh tế còn nhiều khó khăn đặt ra những thách thức trong việc đưa ngành Bảo hiểm lấy lại đà tăng trưởng, đặc biệt là tăng trưởng dương đối với BHNT. Theo nghiên cứu của Vietnam Report, những thách thức lớn nhất của các doanh nghiệp bảo hiểm hiện nay bao gồm: Khủng hoảng niềm tin của thị trường bảo hiểm nhân thọ trong năm 2023 (86,4%); Người tiêu dùng chưa thực sự hiểu rõ về các chính sách bảo hiểm (59,1%); Phát hiện nhiều sai phạm khi cung ứng bảo hiểm qua kênh Bancassurance (54,5%); Cạnh tranh trong ngành ngày càng gia tăng (59,0%); Kinh tế toàn cầu tăng trưởng chậm (40,9%); Vấn đề trục lợi bảo hiểm (40,9%).

Các doanh nghiệp tham gia khảo sát cũng chỉ ra top 3 cơ hội cho sự tăng trưởng của ngành trong năm 2024, đó là: Công nghệ phát triển mạnh mẽ và áp dụng trong tất cả các giai đoạn của chuỗi giá trị ngành Bảo hiểm (100%); Tỷ lệ thâm nhập bảo hiểm/ GDP thấp (63,6%); Thông tư hướng dẫn chi tiết Luật Kinh doanh bảo hiểm 2023 được ban hành (59,1%).

Phát triển bền vững - xu thế tất yếu

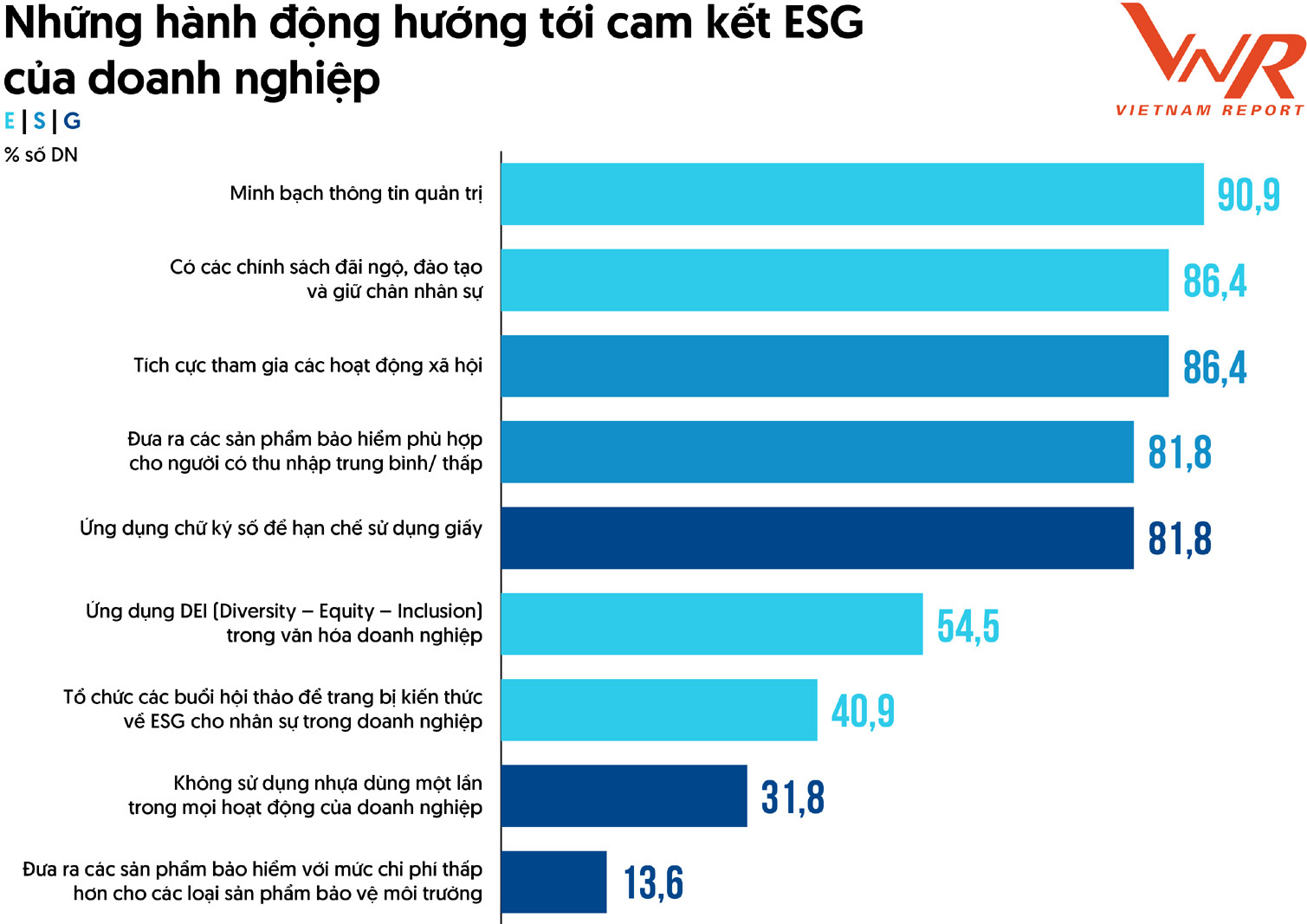

Theo Vietnam Report, 77,3% doanh nghiệp tham gia khảo sát cho rằng việc thực hiện cam kết ESG ảnh hưởng đến kết quả kinh doanh của DNBH, tăng 2,1 lần so với năm 2023. Trong đó, 31,8% doanh nghiệp đã có chương trình ESG rõ ràng (+11,8%), 54,6% doanh nghiệp đã lập kế hoạch và triển khai một phần cam kết ESG (+18,2%).

Phần lớn doanh nghiệp cho biết mức độ ưu tiên của mình là G (quản trị), S (xã hội) và E (môi trường). Ở góc độ quản trị, có 90,9% doanh nghiệp lựa chọn minh bạch thông tin quản trị là ưu tiên hàng đầu - đây cũng là bước đi cần thiết để doanh nghiệp nâng cao uy tín và hội nhập toàn cầu. Trong khi đó, việc tham gia các hoạt động cộng đồng, cung cấp sản phẩm phù hợp cho người có thu nhập trung bình/ thấp… vẫn chiếm ưu thế trong hoạt động xã hội của doanh nghiệp bảo hiểm. Ngoài ra, ngành Bảo hiểm cũng đóng góp tích cực vào việc bảo vệ môi trường thông qua các hoạt động “chuyển đổi số - chuyển đổi xanh” khi ngày càng nhiều sản phẩm bảo hiểm kỹ thuật số được giới thiệu, chào bán qua kênh thương mại điện tử.

No-code/ Low-code: Định hình tương lai ngành Bảo hiểm

Theo báo cáo của các tổ chức nghiên cứu thị trường, ngành Insurtech tại Việt Nam đã chứng kiến sự tăng trưởng đáng kể trong những năm gần đây. Thị trường Insurtech có thể đạt tốc độ tăng trưởng kép hàng năm (CAGR) từ 15-20% trong giai đoạn 2021-2025.

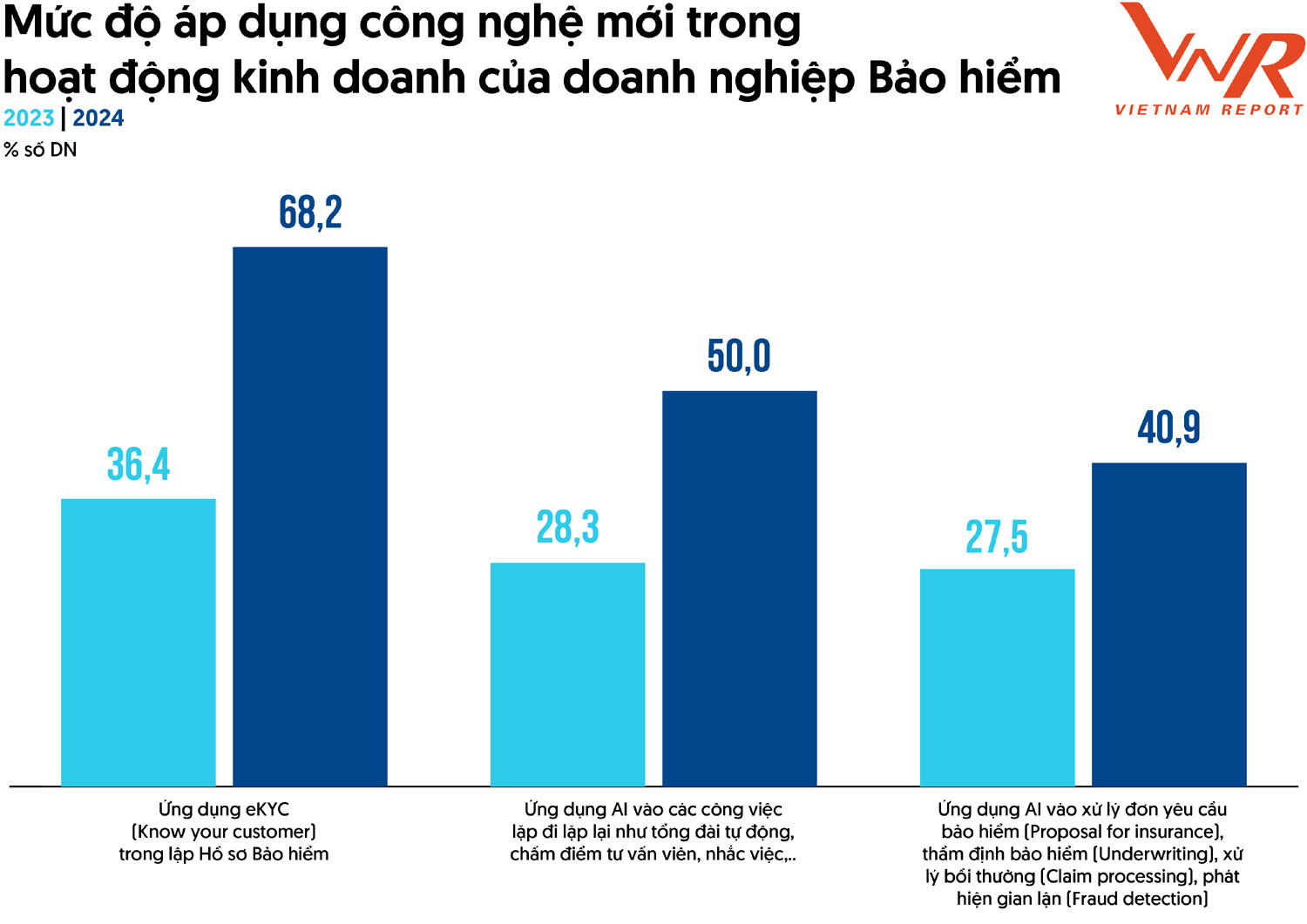

Theo các doanh nghiệp, top 3 công nghệ có mức độ tăng trưởng cao trong năm nay bao gồm: Ứng dụng eKYC (know your customer) trong lập Hồ sơ bảo hiểm; Ứng dụng AI vào các công việc lặp đi lặp lại; Ứng dụng AI vào xử lý đơn yêu cầu bảo hiểm, thẩm định bảo hiểm, xử lý bồi thường, phát hiện gian lận.

Việc ứng dụng AI trong hoạt động kinh doanh bảo hiểm đã mang lại lợi ích đáng kể khi giúp doanh nghiệp mở rộng tập khách hàng tiềm năng, giảm thời gian nghiên cứu sản phẩm mới, giảm chi phí nhân sự, cải thiện tốc độ giải quyết yêu cầu của khách hàng, giảm rủi ro gian lận và sai sót.

Đặc biệt, hiện tượng công nghệ “No-Code/ Low-Code (NC/LC)” đang mang đến một làn gió mới trong ngành Bảo hiểm. Theo một nghiên cứu gần đây của McKinsey, các doanh nghiệp bảo hiểm ứng dụng công cụ NC/LC có năng suất tăng từ 20 - 30%, tốc độ cho ra mắt sản phẩm mới nhanh hơn từ 5-7 lần so với các đối thủ vẫn giữ phương thức truyền thống.

(Nguồn: Vietnam Report)