Tiếp cận khách hàng dễ dàng

Ông Nguyễn Hưng, Tổng Giám đốc Ngân hàng Tiên phong (TPBank) cho biết, mô hình LiveBank (giao dịch trực tuyến) của TPBank hiện có thể đảm đương khoảng 90% dịch vụ cho khách hàng so với phòng giao dịch truyền thống (trừ cho vay). Ước tính cứ 3 máy tự động LiveBank có thể thay thế một chi nhánh ngân hàng. Hiện TPBank có 330 máy Live Bank hoạt động, giúp ngân hàng mở rộng mạng lưới trên cả nước nhưng vẫn đảm bảo tiết giảm chi phí. Nhờ chuyển đổi số, TPBank từ ngân hàng thua lỗ đã vươn lên, lợi nhuận trước thuế năm 2022 ước đạt trên 8.000 tỷ đồng. Cùng với đó, số lượng khách hàng từ con số khoảng 50.000 vào năm 2012 nay đã tăng lên hơn 5 triệu.

Đây là câu chuyện điển hình về lợi ích thu được nhờ chuyển đổi số của một ngân hàng thương mại cổ phần nhỏ.

Theo số liệu của Hiệp hội Ngân hàng Việt Nam, hiện 96% các ngân hàng đang xây dựng chiến lược phát triển, dựa trên công nghệ 4.0, và 92% ngân hàng đã phát triển dịch vụ ứng dụng trên internet. Thời gian qua, ngành ngân hàng đã đầu tư 15.000 tỷ đồng cho chuyển đổi số và bước đầu đã thu được những thành quả rất tích cực. Hiện nhiều nghiệp vụ ngân hàng như: mở tài khoản thanh toán, chuyển tiền, gửi tiết kiệm… đã được số hóa 100%, cho phép khách hàng thực hiện hoàn toàn trên kênh số. Những công nghệ hiện đại như trí tuệ nhân tạo, máy học, dữ liệu lớn... đều đã được nghiên cứu, ứng dụng tại nhiều ngân hàng Việt Nam, để nâng cao năng lực hoạt động, phân tích nhu cầu khách hàng, mở rộng hệ sinh thái số.

Trước đây, bước chân vào phòng giao dịch của các ngân hàng, khách hàng phải xếp hàng lấy số thứ tự và chờ khá lâu mới đến lượt phục vụ. Các giao dịch viên hoàn toàn không biết khách hàng đến giao dịch là ai, cần gì. Nhưng ngày nay, mọi chuyện đã khác. Một số ngân hàng đã ứng dụng camera có trí tuệ nhân tạo tại các phòng giao dịch, giúp nhận diện khách hàng ngay từ khi họ bước vào cửa. Cụ thể, khi khách bước vào và lấy số, camera sẽ nhận diện, thu thập hình ảnh, thông tin đầu vào. Chỉ sau 5 giây, giao dịch viên đã có thể biết khách hàng là ai, có nhu cầu gì và chuẩn bị sẵn sàng đáp ứng thay vì đi lục tìm hồ sơ như trước.

Với các dịch vụ ngân hàng trước đây, khách hàng phải chờ nhân viên phân loại, kiểm tra, đối chiếu và xử lý các thông tin, chứng từ... có khi mất nửa ngày mới xong. Giờ đây, ngân hàng trực tuyến hoạt động 24/7, quanh năm, kể cả vào cuối tuần, khách hàng chỉ phải mất vài phút để hoàn tất các thủ tục trên.

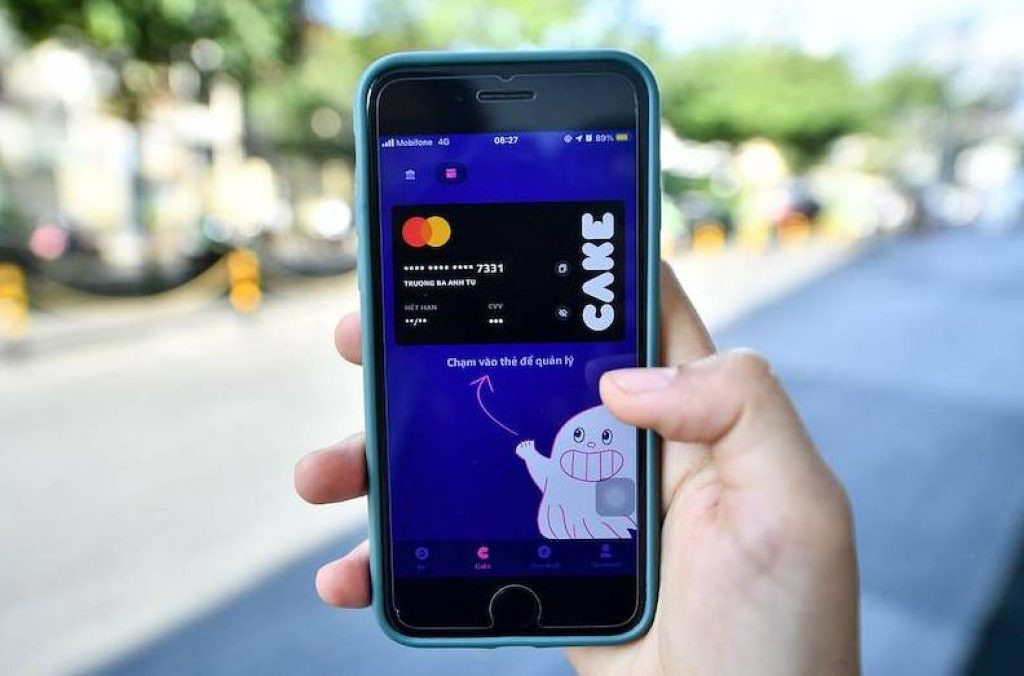

Tài khoản ngân hàng có sẵn trên các thiết bị như: điện thoại thông minh, laptop, máy tính bảng… Khách hàng chỉ cần kết nối internet, thực hiện một vài thao tác trên màn hình, là có thể chuyển tiền, gửi và rút tiền tiết kiệm, theo dõi số dư tài khoản, thanh toán các dịch vụ...

Theo ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam, chuyển đổi số trong ngân hàng cho phép các tổ chức tài chính biết người tiêu dùng thực sự muốn gì. Từ đó tạo ra các dịch vụ tài chính cá nhân hóa, cung cấp theo yêu cầu của khách hàng hơn là phỏng đoán. Chuyển đổi số đã giúp các ngân hàng tiếp cận khách hàng dễ dàng và ít tốn kém hơn. Tỷ lệ chi phí trên thu nhập với các giao dịch trực tuyến hiện chỉ từ 30-40%, rất tối ưu. Tỷ lệ, tiền gửi không kỳ hạn (CASA) với lãi suất thấp của nhiều ngân hàng đã tăng lên đến trên 50%, góp phần tăng cao lợi nhuận.

Cần bài toán đúng

Dù đạt đã có những kết quả tích cực trong quá trình chuyển đổi số, tuy nhiên, phía trước vẫn còn nhiều khó khăn và thách thức. Ông Nguyễn Quốc Hùng lưu ý, chuyển đổi số ngân hàng mới diễn ra mạnh mẽ ở các dịch vụ thanh toán, còn lại cho vay và các dịch vụ liên quan khác vẫn chưa triển khai được nhiều. Khách hàng mong muốn vay tiền chỉ cần nộp hồ sơ qua ứng dụng điện thoại thông minh và nhận được tiền ngay vài phút sau khi hồ sơ được duyệt, giống như ngân hàng ở nhiều quốc gia khác đã làm, nhưng đến nay vẫn chưa thành hiện thực. Rồi các hệ sinh thái chưa phát triển được nhiều, mới chỉ là bước đầu.

Thời gian tới, ngành ngân hàng cần phải đẩy mạnh chuyển đổi số với các hoạt động nêu trên. Tuy nhiên, đây sẽ là thách thức lớn. Bởi hoạt động ngân hàng khá đa dạng với nhiều bộ phận khác nhau có mục tiêu khác nhau. Tức là có rất nhiều điểm “chạm” với khách hàng. Với từng điểm “chạm” riêng lẻ có thể không có vấn đề gì. Nhưng việc tích hợp tất cả trong tổng thể không hề dễ dàng. Trên thực tế, có nhiều ngân hàng chưa nắm bắt được hết, đã biến những điểm “chạm” này trở nên hỗn độn, tích hợp một cách rời rạc và không thể đem lại cho khách hàng những trải nghiệm đồng bộ.

Ông Morino Takayuki, chuyên gia và quản lý tư vấn chuyển đổi số ngân hàng của ABeam Consulting nhận định: Các ngân hàng thường được thiết kế theo cấu trúc phân tầng, trong khi đó, chuyển đổi số lại có xu hướng gần gũi, gắn kết. Điều này vô tình ngăn chặn chuyển đổi số phát huy hết khả năng. Không những thế, nguồn nhân lực của các ngân hàng Việt Nam đang quen với cách vận hành cũ, chính vì vậy mà cách họ tiếp cận với chuyển đổi số rất hời hợt, đưa ra các mục tiêu trong việc chuyển đổi số mà không có sự phân tích kỹ càng. Điều đó khiến cho việc chuyển đổi số không đem lại nhiều hiệu quả và chỉ phù hợp cho những doanh nghiệp nhỏ có cách thức vận hành đơn giản.

Theo ông Nguyễn Trọng Đường, Phó Vụ trưởng Vụ Kế hoạch Tài chính (Bộ Thông tin và Truyền thông), với chuyển đổi số, công nghệ không quan trọng mà quan trọng là đưa ra được bài toán đúng, lập tức công nghệ sẽ giải được. Công nghệ không phải là trung tâm của chuyển đổi số, mà chính là bài toán do kinh doanh đặt ra. Nếu các ngân hàng không đưa ra được bài toán đúng, có thể khiến cho chuyển đổi số gặp thất bại.

| Phát biểu tại sự kiện “Chuyển đổi số ngành Ngân hàng” gần đây, Bộ trưởng Thông tin và Truyền thông Nguyễn Mạnh Hùng đánh giá, ngành ngân hàng đang tiên phong trong việc áp dụng công nghệ mới để đổi mới. Người đi đầu là người đi vào vùng 5%, khi mới có 5% người dùng đầu tiên chúng ta đã mạnh mẽ bước vào. Đó là người bản lĩnh và dấn thân. Tài chính ngân hàng là huyết mạch của nền kinh tế, do đó, ngân hàng chuyển đổi số nhanh, sẽ thúc đẩy cả nước chuyển đổi số nhanh. Bộ Thông tin và Truyền thông sẽ đồng hành với ngành ngân hàng trong quá trình đổi số. |

Trần Thủy

Ngân hàng và doanh nghiệp chuyển phát ứng dụng QR động trong thanh toán